30.11.07 政府税制調査会2018年の4回目。国際課税

政府税制調査会20回目のレポ。前半戦。

財務省HP → http://www.cao.go.jp/zei-cho/gijiroku/zeicho/2018/30zen20kai.html

国際課税について PDF → 国際課税について 財務省 税調20-301107

まずは財務省の公務員から制度や問題点の説明、その後委員の意見。

・過大支払利子税制

過大支払利子税制とは、法人が、外国の関連会社からお金を貸し借りすることを利用して税金を安くしちゃおう、という計画に制限をする税制のことです。

タックスヘイブンと呼ばれる、税金が安い外国に子会社などを作って税金を安くしちゃおうエヘヘという計画が利用されることがあるみたい。ある程度のお金がある企業にしか出来ないよねぇ。

・税率が安い国を利用して「節税」

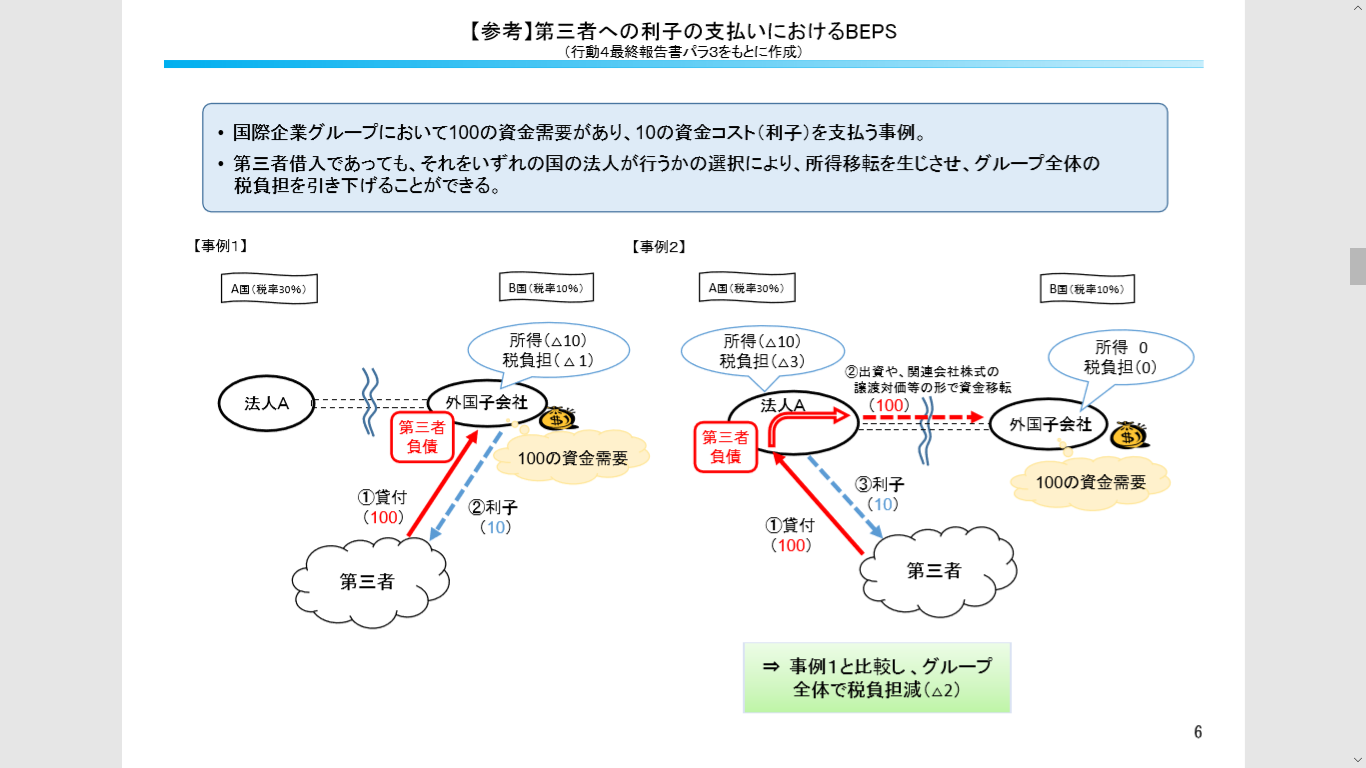

最近では、トンチごっこみたいな状態が続き、「関連会社以外から借りれば大丈夫じゃん?」ということで、外国の銀行から日本企業が直接お金を借りて利息を支払い・・・みたいなことが行われているらしい。下図は、税制調査会で実際に使われた参考図。

日本の法人Aがお金を借りて外国子会社へ流せば、支払利息が経費になるため、支払利息に対応する日本の高税率(?)の法人税が安くなり・・・という考え。

・現行の問題点

現状(平成30年現在)の過大支払利子税制は、国際的にユルめであるため、もう少し国際的に寄せる方がいいんじゃないか、というお話し。

現状の問題点は、関連会社等の支払利息しか対象になっていないところ、益金不算入の受取配当金も含めて限度額を計算しているところ、EBITDA(当期純利益に減価償却などをプラスした所得)の50%を超えた部分を経費NGとしているところ(国際的には10%~30%がいい)、の3点らしいです。

・・・国際課税はわたしのような街の税理士にはあんまり関係がないので、へーっって感じね。

しかし、財務省の人いわく、「企業の経済活動も考慮した議論を」ということでした。国際比較も続いて記載してあり。BEPSというんですか、税率が安い国にあーこれやって、租税回避しようってやつね~。

2、移転価格税制

・移転価格税制とは

ざっくり説明すると、外国の身内の法人や個人に対して、ひいきした価格で取引した場合には通常価格で取引があったものと考えて課税する、というもの。

昭和61年からあるよ。過大支払利子税制と似たようなもので、税率が安い国に子会社を作り、そちらへ商品などを安く売り、日本で支払う税金を安くしよう・・・ということをNGとする税制です。

移転価格税制は、法人と海外の関連企業(国外関連者)との取引価格(移転価格)が通常の取引価格(独立企業間 価格)と異なる場合には、その国外関連者との取引が独立企業間価格で行われたものとみなして所得計算し課税する ことにより、海外への所得移転を防止する制度(昭和61年に創設)。

・知的財産(無形固定資産)

今回の議論は、無形固定資産。知的財産権、特許権は「いくらが通常価格」という算定が難しい。それに、外国に知的財産が移ってしまうと日本企業の財産が減る!税収も減る!と考えている模様です。

平成29年は、全世界の特許を持っている上位50社のうち、日本は19でぶっちぎりの1位。平成29年の日本の知的財産権の使用料総額はなんと2兆2000億円超!

凄いんだねぇ・・・。言及がなかったけど、多くはアニメかな?薬かしら?

今までも知的財産権の計算には5つの方法で移転価格税制の適用をしてきたのであるが、やはり今までの5つの方法だと不確実だから計算方法を追加したい!というのが説明でした。

DCF法を取り入れて、HTVIを取り入れたらいいんじゃないか!とのことです。

DCF法とは、これから〇年間で〇億円の収入が見込める、という計算方法。割と税理士には試験で出るので馴染みがある。(わたしは実務では使ったことないけど)

HTVIとは、初めて聞きましたが、(Hard-To-Value Intangibles:HTVI)の略だそうで。当初はDCF法で10億円、と算定したけれども後から3億円だったと分かったら修正OKとする方法らしいね。(後から20億と分かったらどうするの!)

無形固定資産って、陳腐化することがありえるから当初の計算に固執しちゃうと納税者も課税庁も困っちゃう、という考えなのだと思う。

なお、移転価格税制は、更正期間が6年と、他の税制よりも1年長くしているらしいですよ。調査が大変だからだってさ~。

HTVIアプローチの適用対象は、取引時点において①信頼できる比較対象取引が存在せず、②移転された無形

資産から生じる将来キャッシュ・フロー等についての予測や評価の前提が非常に不確かな無形資産取引。

● 但し、当初の価格設定に用いた予測と事後の結果の乖離が取引時点で予見不可能な事象によるものであるこ

とを納税者が証明した場合など一定の適用免除要件を満たす場合には、HTVIアプローチは適用しない

・委員からの意見

以下は私が聞いた上で自分への備忘録なので書き起こしそのものではありません。

・大竹委員 大阪大学大学院経済学研究科教授

過大支払利子税制の現行の50%を30%にした場合の影響は?

財務省回答:全体のデータに限界があるため想定であるが、該当するケースは少なく影響は限定的と思われる。例えば損金不算入金額の繰越し制度などを利用すれば(経過措置的な意味と思われる)影響を回避できるのではないか

移転価格税制で資産CFについて、HTVIはDCF法とセットか?

財務省回答:将来CFという不確かな数字で課税するのでHTVIの手法で課税庁で調整できるようにするのがよいのではないか(国際的には両方入っているようにも聞こえた)

・宮永委員 三菱重工業㈱取締役社長、CEO

海外利子はちょっとおかしい気がするが、国内で努力した結果の資金調達という観点も考慮すべきでは。事業経営のやり方は様々なので一律に課税には疑問。

移転価格税制のDCF法など理解できるが、肌感覚では無形資産を移転させて節税することは通常考えられる。企業買収はありえるが無形資産を一番安い国へ移すという感覚はない、知的財産権は非常に重要であるから自分の中心に置くのが通常。移動させるのは非常に特殊。後から増えるという場合をよほど特殊なケース。必然性がないのにグループ内で動く際には注意すべきだが、実際にはなさそう。細かくやる意義に乏しいのでは。

価格算定については実務上の経験から大きく乖離する可能性は低いのでは。

(中里会長:実務上のご意見に感謝します。そちらも財務省は反映していますし、これからも反映してくださると思います、ありがとうございます)

・野坂委員 ㈱読売新聞東京本社調査研究本部研究員

タックスプランニングは企業にとって当然。税務当局が把握できない行き過ぎた租税回避には引き続き注意すべきだ。しかし、日本も国際的に歩調を合わせなければならない。

日本企業を利用してタックスプランニングが行われている事例が増えて目立っていているのか?

財務省:BEPSに歩調を合わせた対応事例は増えていくことが予想される

・田中委員

中小企業は過大利子税制を利用することは考えにくいのであるが、正当にやっている事業に影響させないようにしていただきたい。

(中里会長:正当なものは当然、影響されないように考えていると思いますけどネ)

・中里会長まとめ

2015BEPSプロジェクトも踏まえて見直しに向けて検討していく。財務省に検討を進めていただきたい

30:00