31.1.31 政府税制調査会が行われ。第21回。今回は平成31年税制改正大綱の報告会。

内閣府HP 税制改正調査会 → https://www.cao.go.jp/zei-cho/gijiroku/zeicho/2018/30zen21kai.html

平成31年税制改正大綱の報告会PDF → https://www.cao.go.jp/zei-cho/gijiroku/zeicho/2018/30zen21kai1

2.14まで公開の議論を滑り込みで聞いたー!

野坂委員が辞任。同じ読売新聞の他の方が代打で委員に。

今回は、財務省から平成31年税制改正大綱の説明。

クリックできる目次

1、消費税の引き上げに伴う住宅ローン控除の拡充

消費税が10%になっても、住宅を購入して欲しいんです!というわけで、増税後の住宅ローン税額控除の拡充です。

おなじみの住宅ローン控除は購入してから10年までは通常ダイヤ、11年目~13年目までは建物の消費税増税2%分の2/3を上限(住宅ローン残高の1%と比べて少ない方)に住宅借入金等特別控除の適用を拡大!

2020年末までに住み始めた場合に限るみたいですよ。

2、研究開発費税制の拡充 いい加減にしろ

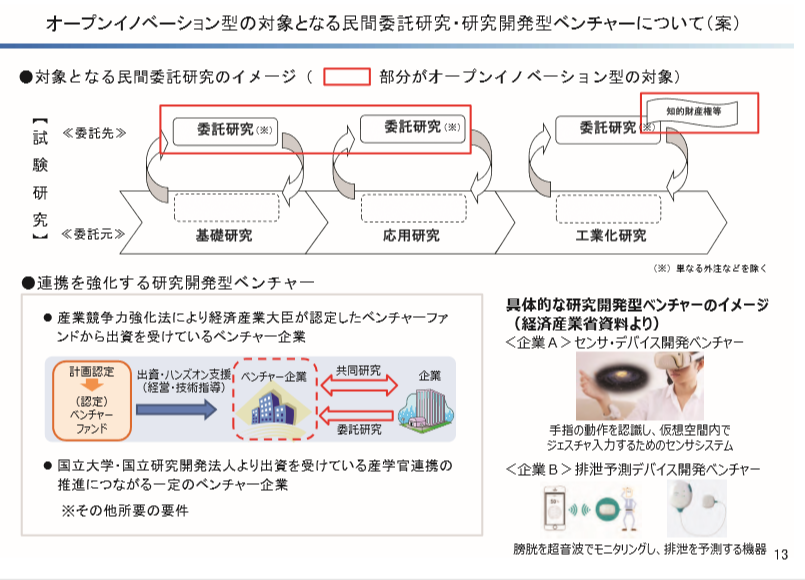

民間企業委託も研究開発費税制の適用として「いのべーしょん」を後押ししよう、らしいです。

オープンイノベーション型とか言われても分からないわたし・・・。グーグル先生に聞いてみると、他業種や異文化のいいところを取り入れて技術革新しよう、的なものみたい。

だったら、わたしも入れてよ!報酬を頂ければアイデア出しますよ♡条件を満たせば研究開発費で税額控除かもしれませんよ♡ (半分本気)

知的財産権の使用料(中小企業に限る)も研究開発費税制の適用範囲となるケースもあるって。

けど、単なる外注はNG。

いったい、何なら研究開発費の適用なのか?もうね、税額控除ありきの議論はヤメて、結果として税額控除になったらラッキーくらいに考えていただきたい。

「税金が安くなるなら、委託する!」っておかしいでしょ。

ところで、具体的な研究開発ベンチャーについてのページを張り付けておくわ。リンクは当ページの最初に記載してあるわよ。

膀胱を超音波でモニタリングして排泄予測、が例示にあげられている。なんか・・・・。

もう分かったよ!税額控除も6%~40%まで各種取り揃え。

プランありすぎて意味不明状態の研究開発費税制。いい加減にしろ!ドコモショップの携帯プランより複雑すぎるよ!

3、個人事業主の納税猶予制度創設

過去に記事にした通り、個人事業主の事業用資産の贈与税・相続税の納税猶予制度が創設される予定。土地に関しては、小規模宅地等の特例との選択適用。

さて。

事業用の土地の小規模宅地等の特例についても、相続開始前の駆け込み事業用土地については小規模宅地等の特例NGとなる見込み!

しかし、その事業用宅地等の上にある償却資産の価額がその宅地等の時価の15%以上なら駆け込みでもセーフで、小規模宅地等の特例が受けられるらしい。

税理士事務所みたいに設備投資が必要ない事業の場合は小規模宅地等の特例NGかな?

納税猶予制度なら受けられるから問題ない、と思う方は勉強が足りない!打ち切り事由に該当すると、利子税も一緒にご請求されてしまうのです。

納税猶予制度を甘く見たらアカン!

4、法人関連の税制

中小企業の法人税率15%は平成32年末まで継続。

投資促進税制延長予定。地域未来促進税制の改正案あり。中小企業の災害への備えに対する特別償却制度。

5、長期所有者不明の譲渡所得の税率10%15%の特例

「所有者不明土地の利用の円滑化等に関する特別措置法」というものが始まるらしく、そちらの適用がある一定の土地等の譲渡については、譲渡所得の税率を軽減措置。

所有者不明土地特例の譲渡所得・2000万円までは10%(住民税4%)、2000万円超は15%(住民税5%)

うーむ、所有者不明土地円滑化法がよく分かりませんが、先祖代々の土地だから共有者がたくさんいて、勝手に売れないし善処したくても対応できないし、で困っている人には助かるかもしれません。

ただし!そこら辺の不動産業者に勝手に売った場合には適用がない、お国のために役立つ利用の場合に限定されているというルール!勝手だわ~。

というわけで、税制改正ニュースを聞いて勝手な判断をせず、事前に税理士や税務署に相談してから売るようにお願いいたします。

6、空き家特例3000万円控除

老親が1人で暮らすことができなくなり老人ホームへ入り、実家は空き家。老親が自宅に戻る事なく死亡してしまったというケースは多いよね。

建物を取り壊すと固定資産税がアップするため、放置し、空き家が増えてなんとなく街の雰囲気が廃墟感に溢れるのは治安や見た目によくありませぬ。

なので、被相続人の自宅を売却しても、3000万円までは譲渡所得税をかけませんよ、という税制が予定されているのであるが。(アレ?今でも存在している気がするんだけど?)

しかし!なんでもいいわけではない!耐震リフォームをしてから売却するか、建物をぶっ壊して更地にしてから売るか、などの条件が付いている。老親がどんな老人ホームに入っていたのか、などの条件もあるよ。

しっかり調べてからにしましょう。しかし、売却するんだから、手元にお金は残るんで、税金は払えると思うけどね?

なお、分かりやすさ優先で「老親」とは書いているけど、被相続人のことなので、親戚でもOK。

7、消費税の外国人免税措置拡充

地域イベントでの消費税の外国人免税措置の手続きを簡素化~。

そんな簡単に行くの?外国人免税ってパスポート見せたりとかって手続きがなかったけ・・・?地域イベントで免税措置の事務手続きってどういうことを想定しているのかしら?

8、自動車関連の税金

エコカーやら自動車重量税やらあっちをこっちに変えて・・・まぁ、色々やるんだそうです。

9、教育資金・結婚子育て贈与税の非課税 改正

贈与を受け取る側の所得要件(合計所得金額1000万円以下まで。いつの合計所得?)を付ける。

相続発生時の加算の関係やらで、課税タイミングが不公平なんだそうです。

教育資金の一括贈与は、相続税に加算する方向へ。ただし、贈与を受け取る側が学生等だったらセーフ、というルールに代わる模様です。

資産移転の時期の中立性のために、外国視察を学者の皆様よろしく、とのことです。なにそれ!

10、国際課税。知的財産権で節税はナシ

移転価格税制。

多額の研究開発費を使って特許を取得したとするよね。そうすると現預金は減るから会社の数字上の時価は減る。

けど、特許権という財産価値があるよね。だから、現預金を特許権という財産に変えても課税しないと、課税のチャンスを逃してしまい、金持ち優遇になってしまう、というのが今回の移転価格税制の改正案の趣旨。

と、わたしは読みました!

11、税務署へ情報提供させる法律

仮想通貨業者から情報提供させます。

資料せんは「ご協力」だったけど規定を作る。つまり、法的に協力を断れない仕組みを検討している、ということだろうね。

他にも、所得1000万円を超える場合、違法な申告の疑いがある場合、不合理な取引で怪しまれた場合には、税務署は関係者に対して情報提供を照合していい、という法律ができる模様です。

12、与党税調をご紹介

与党税調では老後の資産形成について、学者の皆様、外国の制度を参考にご議論をよろしくね。公平な税制を、とのことです。社会保障を補完する観点も。

どのようなライフコースを選んでも老後の税制は公立であるべき。働き方により有利不利があるべきではない。拠出運用受け取り時で税制が公平になるようにすべきだ。

今後は、退職金課税・年金課税の改正がありえるってわけね。

次は総務省の資料、地方税の平成31年税制改正案について!0.23~