2022.10 政府税調 第18回(2022.10.12開催)を視聴。

法人課税について、財務省と総務省からの資料説明編。概要と現状が分かるです。おのでらのコメントも付けた!

財務省主税局フジヤマ課長と総務省税務局ナカノ課長より、税目の基礎部分を概観。企業活動の説明も。

内閣府HPより → https://www.cao.go.jp/zei-cho/gijiroku/zeicho/2022/4zen18kai.html

・財務省の説明

4頁の法人税収の推移、リーマンショックのため減った法人税収は、コロナ禍ではさほどの落ち込みがなかった。

(おのでら:これは、コロナの給付金がジャブジャブ支給されたからです)

欠損法人の割合データ。

日本の法人は令和2年度には279万社あり、そのうち277万社が中小法人(資本金1億円以下)。

中小法人の60%超が欠損法人。

近年(平成24年頃より、政府の思惑や時代の流れによって?)、設備投資や賃上げへの減税が行われてきている。この頃は課税ベースを広げつつチャレンジへの減税(研究開発費税制、イノベ税制、生産性向上税制)が行われている。

国際比較で、法人税率は比較的高い。

(おのでら:けど、実際に納税する法人税と社会保険料といった法人の納税・社会保険負担を考えると、法人税率を引き下げたところで国際競争力の優位性が生まれるとは思えないですわね。労働力や市場として日本は優れているから、税率で競争してもしょうがないと思うけどな)

13頁、措置法は61項目あり、減税1兆6000億円ほど。政策税制(措置法)のインパクトは、令和2年度は法人税収の約12%ほど。

これまでの連結納税制度、組織再編税制、外国子会社配当不算入制度。経緯を簡単にまとめ。

15頁、新たな国際課税ルール、PE(物理的拠点)なくビジネスを行う企業の増加、法人税率引き下げによる外国同士の競争で法人税収基盤が弱体化。第1の柱(市場国への課税権の配分)、第2の柱(グローバルミニマム課税)が議論されている。

・企業活動の状況

中小法人は現金所有が増加し、内部留保と現預金増加の差額が設備投資であるとみてとれる。設備投資は縮小していない。(おのでら:設備投資の再構築補助金などもありますからネ)

海外子会社からの配当が増加してきた。外国子会社からの配当は益金不算入。その割合(経常利益+益金不算入の配当に占める、益金不算入の配当の割合)は増加している。

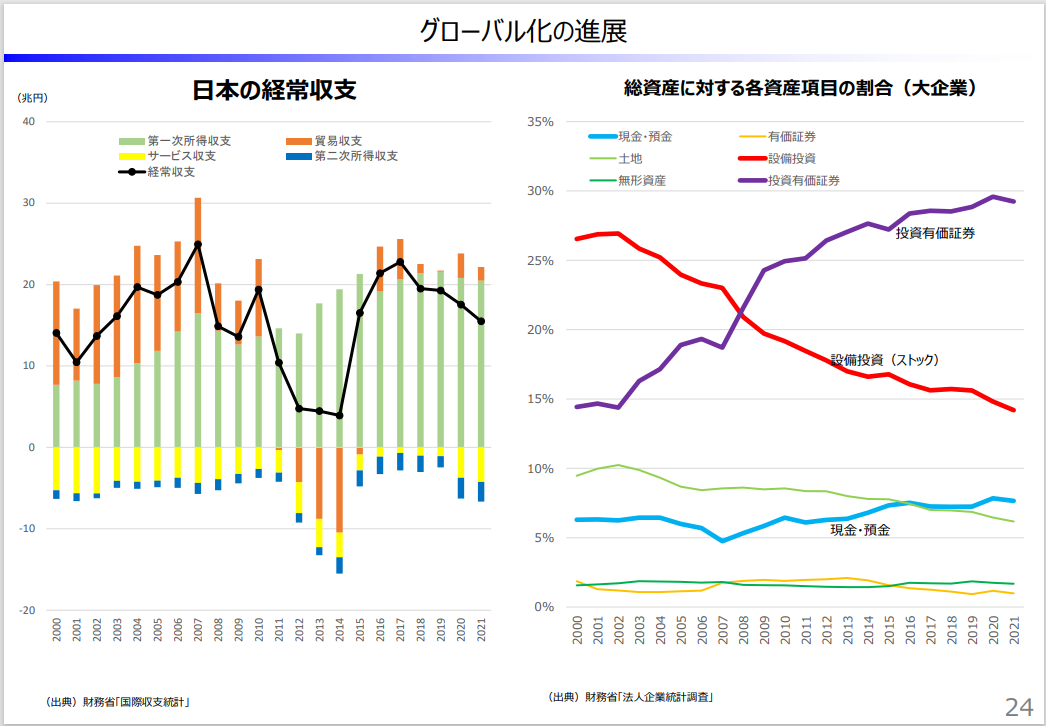

24頁、グローバル化の進展について。左側のグラフは日本の経常収支の内訳。10年以上前は活況だった貿易収支はほぼなくなり、第一次所得収支(配当収入?)が多くを占めている。右側のグラフは大企業の純資産の内訳。投資有価証券が右肩上がりで増加し、設備投資資産は減少している。

25頁、無形固定資産のGDP比。左上、全体の無形資産の状況で日本は相対的に低い。右上、研究開発費、著作権等を含む投資で日本は高い。。左下、データベースへの投資は日本は平均程度。右下、人材投資や広告・経営に関する投資は日本は低い傾向。

日本の生産性はアメリカと比較して低い。日本は、開業率は低く、倒産・廃業率も低い水準。(おのでら:新陳代謝が行われていないと分析されがちだけど、倒産の水準が低いので全体的には安定しているように思えますが・・・?開業率が増加すれば、倒産・廃業率も増加するものでは?)

VC投資はアメリカ・中国と比較して低い。

大企業の賃上げ率は2022年は2.2% 平均賃金は実額ベースで日本は増加していない。

(おのでら:物価も上がっていないですもんね。日本がこれから外注化が進み、高度人材だけを雇用するようになれば平均賃金は上がります。数字はどうにでも作れちゃうような気がするけど。)

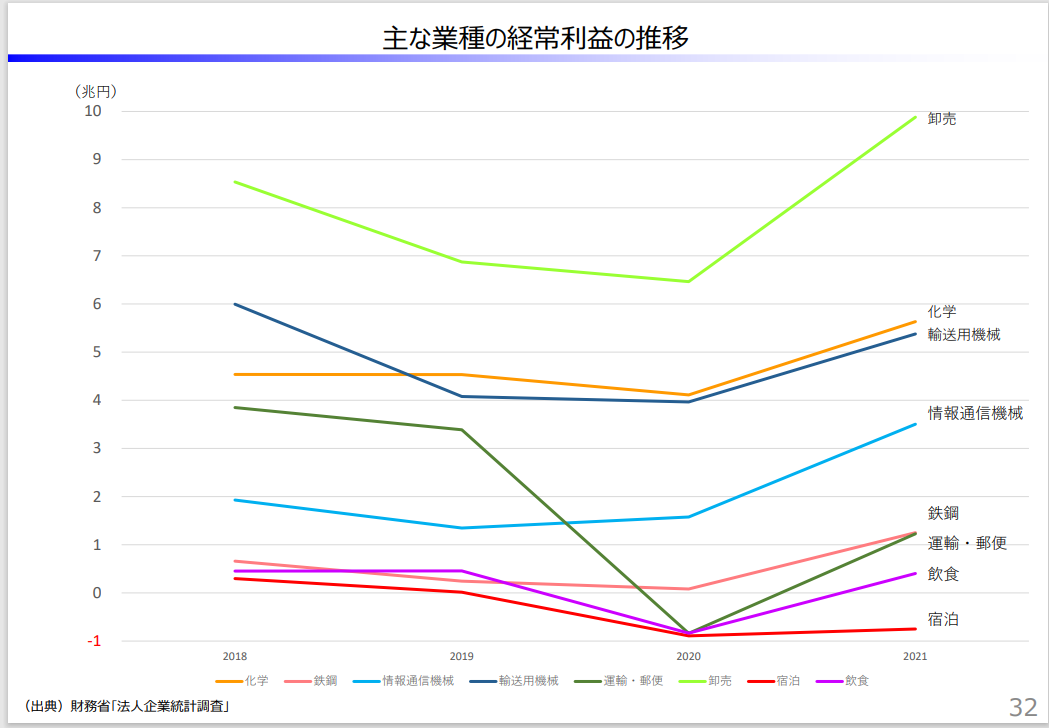

32頁、コロナからの立ち上がりを業種別データで。(おのでら:これは良いデータですね)

33頁、原価の物価高等による影響。交易条件について。(以前より仕入れ価格上昇は見られたが)2021年から仕入れ価格が急上昇してからの販売価格への転嫁スピードが遅い。2022年10月の速報値によると、仕入れ価格は若干下がり、販売価格は上昇がみられた。

34頁、2021年から有利子負債が増えている。ゼロゼロ融資が影響し、手元の流動資産が増加している。

27.2

・総務省より地方法人税についての説明

地方は法人二税が重要。貴重な財源となっている。

充実確保、団体間の偏在性の縮小、安定的な財源の確保、の視点を重要視している。

・地方法人税全体の概要

地方税特有の課題・取り込みを説明するため、ますは地方法人税全体の概要について説明。

法人住民税は、個人と同様に均等割りと所得割を課している。

法人事業税は、事業を行うにあたり必要な経費分担の観点から課税している。資本金1億円超には外形標準課税(付加価値割・資本割・所得割)を行っている。

地方税特有の論点として、事務所等の課税権の調整を行っている。分割基準である。法人住民税は従業員数に応じて分割している。法人事業税は事業により分割基準が異なる。

(おのでら:その分割基準は自治体の間で清算してよ!納税者は1か所に納税するだけにしてよ!)

・安定化の課題

15頁、法人税は国税と同様に景気の波を受けやすい。

基礎的サービスの財源の安定性確保の観点からも、外形標準課税がある。大企業に負担を求めてきた。法人税率引き下げの影響があり(おのでら:国際的に実効税率を引き下げたかったから)、所得割の税率を引き下げ、(代わりに)付加価値割&資本割の税率が増加した。

外形標準課税の該当者は全体の0.8%。(263万社のうち2万社)資本金1億円超の会社が少ないため。分社化・ホールディングス化により資本金1億円以下に子会社設立をすると外形標準課税の対象外となる。課題となっている。

(おのでら:上場企業が資本金を減らして中小企業扱いされるの、外形標準課税回避も出来てしまう。資金調達を市場で行うか、銀行から借り入れで行うかの違いだけに見えるけど・・・。大企業か中小企業かの判断を資本金で行うのは妥当ではない)

ここまでが安定化の課題。

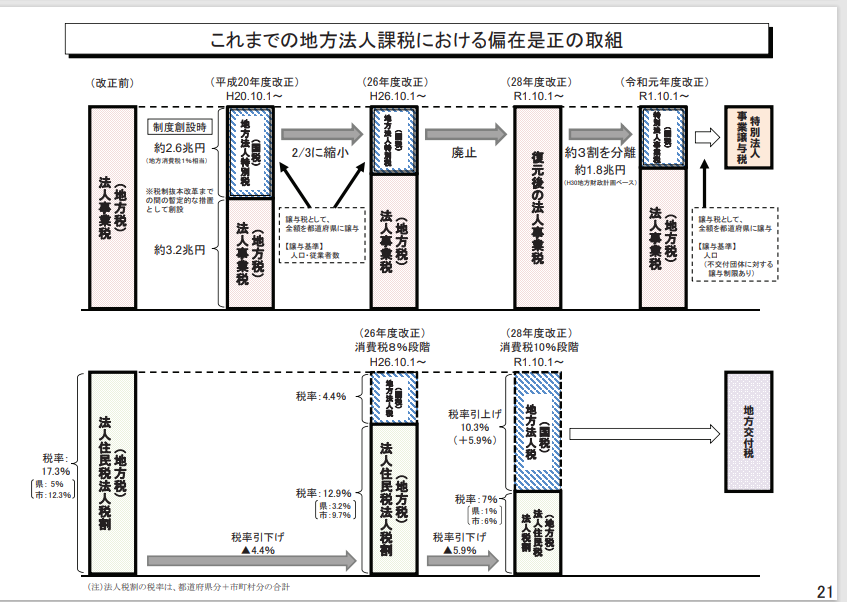

・偏在性の縮小の説明

20頁、次に偏在性の縮小の説明。

都道府県別の地方税の格差は2.3倍。法人二税の偏在性は5.9倍。

法人事業税の時系列を説明。

(おのでら:法人事業税、コロコロ変えすぎ!いい加減にして!)

21頁、平成26年度改正、消費税8%のH26.10.1~段階で”国税の地方法人税4.4%”が地方交付税の原資に。平成28年度改正により消費税10%になったR1.10.1~国税の地方法人税を10.3%に引き上げた上ですべて地方交付税の原資に。

特別法人事業税は、国が課税主体だが都道府県が賦課徴収。都道府県が徴収した税を国へ払い込む仕組み。

(おのでら:特別法人事業譲与税として地方へ譲与するシステム?都会には戻さないシステムにしたのは、これのことですかね。小池都知事が怒ってたアレかな?)

25頁、地方税収が大都市に集中していたが偏在是正措置により地方税収と県内総生産の分布がおおむね合致(と思っている)。

(おのでら:東京のひとり勝ちから多少は地方全体へまわせた。なのでしょう。それでも東京はぶっちぎりをキープです)

43.50