2019.9.18 政府税制調査会、25回。2019年9月4日開催を聞く。

前半は海外調査出張の報告ととりまとめについて。働き方による税制の中立を検討する会です。

財務省HPより 第25回税制調査会 → https://www.cao.go.jp/zei-cho/gijiroku/zeicho/2019/1zen25kai.html

クリックできる目次

1、海外調査報告

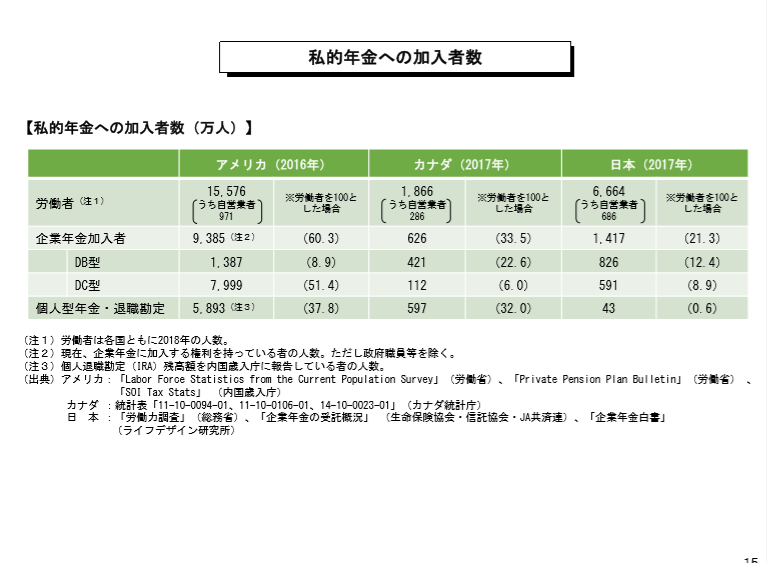

私的年金の制度設計を視察してきてくれました。

アメリカカナダ 田近・土居ペア

田近さんがたどたどしく説明。

「結論は分かりやすい。アメリカやカナダの制度を日本がならう必要はない。どのような職業であっても、老後の貯蓄は支えていく制度は同じであることが好ましいのではないか。老後の貯蓄を管理する場所(歳入庁)が1つなのは分かりやすいし金額も分かりやすくする方が良い。」

「企業年金をどう広げていくかは課題。給付時課税。」

「終身年金は企業訴訟になると困るのでイマイチだったよう。」

「アメリカ・カナダでは、働き方による違いが出ないようにしていることと&分かりやすい年金制度になっていることが分かった。」

(おのでら:労働者の規模や環境が違うのであるから、比較する意味ってないよね、という根拠資料のように見えます)

アメリカカナダ おのでらまとめ

・・・資料を読み、おのでらなりにまとめますと。

アメリカ・カナダは就職しては辞めて再就職、という雇用の流動性が高い。長く働く人がいないので、退職金制度もあるようだけど、高額にならない。

(1)アメリカ・カナダの企業年金

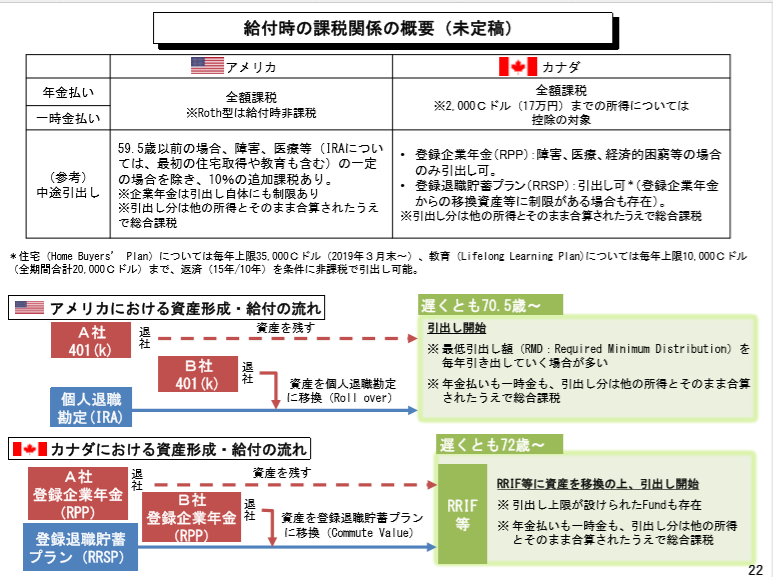

アメリカ・カナダにも企業年金はあるけど、辞めた場合にはIRA・SSRPという「歳入庁が預かるあなただけの貯金箱」にざざーっと移動されるみたい。自営業者はIRA(歳入庁にある自分貯金箱)に貯められるみたい。72歳前後になったら、一定額以上は引き出しなさいというルールで、引き出し額に課税される。途中引き出しには課税。

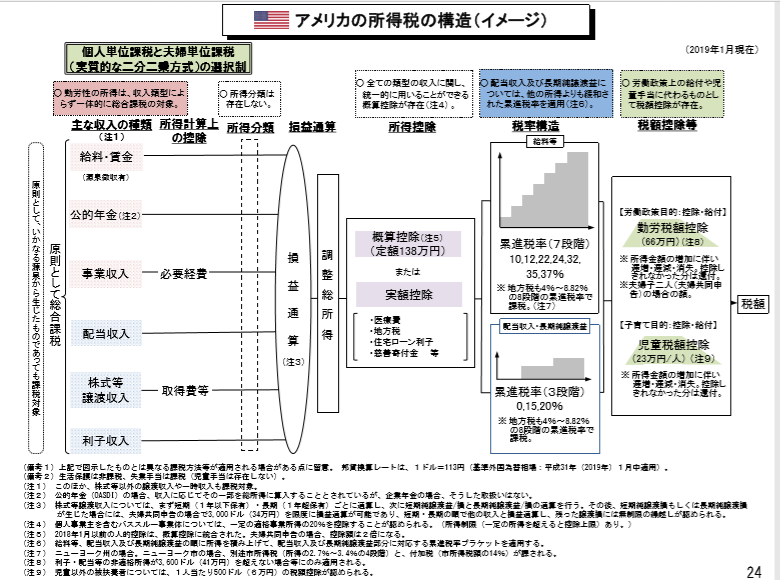

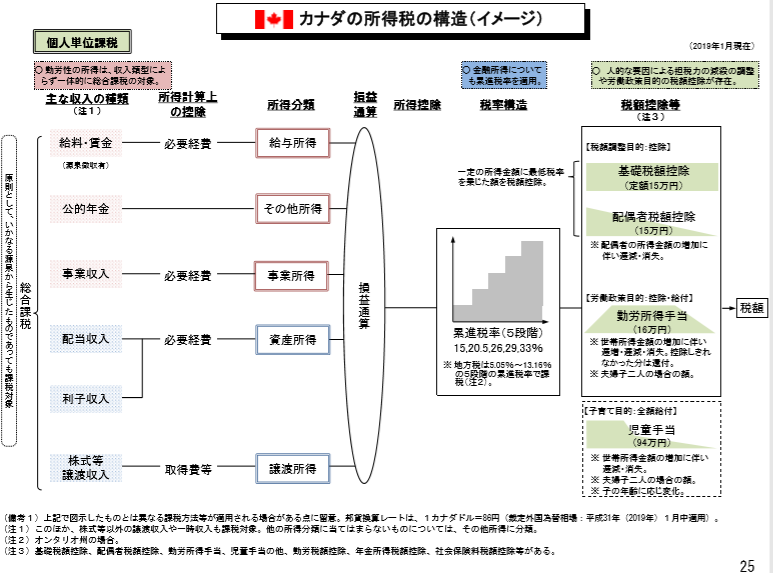

(2)アメリカ・カナダの老後資産に関する税制

アメリカ・カナダの老後資産(年金制度みたいな?)は、支払時(拠出時)には税金を安くするシステムがある(日本の社会保険料控除みたいなもの。限度額が一応ある)が、もらう時に課税されるシステムになっている。

アメリカカナダの老後に受け取る年金的なものは、退職金のようなスタイルで受け取っても総合課税される。

(3)アメリカ・カナダの公的年金 負担と給付

アメリカの公的年金の拠出は、所得(上限有り1502万円)の約12%に保険料が課され、勤務者は会社と折半。自営業者は100%自己負担。

アメリカの公的年金の受給時はどうなっているのか。所得が多い人は保険料を多く負担している訳だが、もらう際には、年金以外の所得が多いお金持ちの受給額を低減させる。

カナダの公的年金の拠出は、所得(上限有り494万円)の約10%に保険料が課され、勤務者は会社と折半。自営業者は100%自己負担。

カナダの公的年金は、10年以上居住でもらうことができるようになる。40年以上居住すると、満額の月5万円がもらえる。所得による上乗せ部分はカオス。

(4)働き方による不公平という観点

政府税調では、「アメリカ・カナダは働き方による年金税制が公平」と言っているけど、よく読んでみて。

拠出時、勤務していれば会社が50%負担だよね。自営業は100%自己負担。それって、サラリーマンであれば年金掛け金の50%の給与をもらっているということだよね?給与課税ですか?

働き方による不公平が存在しているように見えるけど?税制的に公平だってだけのことを見てきたの?我々の税金で!?

イギリスフランスドイツ 岡村・赤井ペア

イギリスは経済重視、フランスは政治的なものを重視、ドイツは哲学を重視。

岡村さん所感:年金制度や税制についてよく事情や歴史を理解することが大事。アメリカカナダとは違う。

労使で私的年金が出来てから税制を作っている。

欧州は所得の概念、税制の在り方が各国により異なる。

公平な税制について丁寧な検討が必要

赤井さん所感:働き方による税制の違いを生じないようにするためについて、国際的な調査をしてきた。三国三様だった。

働き方による税制が中立であると感じた。たとえばドイツのリューリップ年金はフリーランスなど自営業への税制の中立のために出来た。

拠出時には控除、給付時には給付となっている。働き方による税制には中立なのであるが、しっかり課税されている。課税のレベルをどのようにするのかは議論が必要だと感じた。

年金専門のジンノ会長より一言:私的年金の税制を考えるうえで公的年金を視野に入れて年金全体の構造を考えていくのが重要と考えている。

イギリスは公的年金は2種類ある。給付額は定額で拠出は所得比例。所得再分配機能は作用している。高額所得者にはインセンティブにはないため、私的年金に重きを置けるような税制になっているのではないか。(ニュアンス)

おのでら:欧州の年金制度はバラバラで聞いててもあんまり分からない。

委員の意見

オオタケ先生

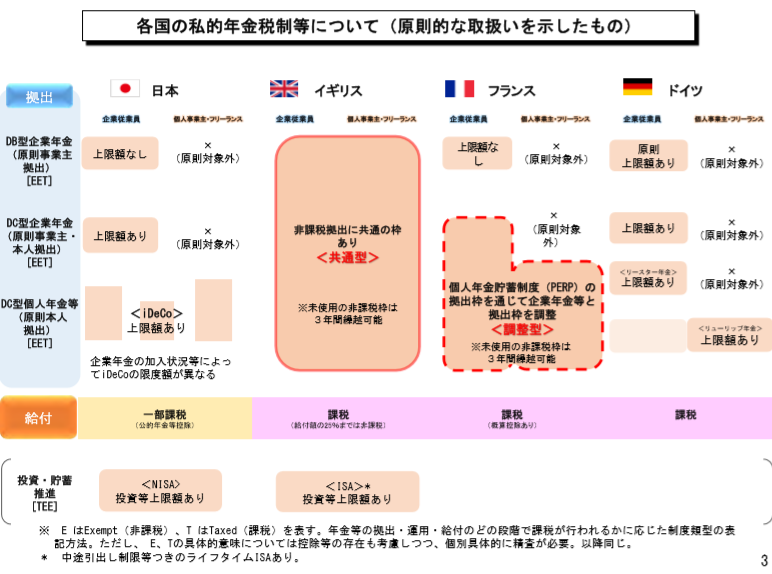

1、雇用形態に中立な税制について、非課税枠の管理なのではという観点から考えてみる。ドイツは遅れている。国ごとに異なるのはなぜか

2、各国の事情はあれど、日本が共通枠を取り入れるのであれば、どの国がよいと考えるか意見を聞きたい。日本の退職金税制と絡めて。

3、各国はEET、日本はEEE。どの段階からEETになったのか

A1 税制適格であるという範囲をきちんとやる。非課税管理をきちんとやる。マイナンバーなりで管理をしっかり。共通非課税枠があるとよい。分かりやすい仕組みで私的年金と貯蓄はまとめることが出来ると思う(田近さんニュアンス)

A2 なにをもってヨイのかは難しい。日本の退職金税制についても議論がある。途中引き出しや利用が出来ない財産には自由に処分できないのであるから課税できないのではないか。共通枠は進化であり、到達するのがよいかもだが、どこまでが共通かなにを共通とするのか、という議論は丁寧に行うべきだ(岡村さんニュアンス)

A3 EEEは今は世界的にないから、どこかで課税するべきだ。(赤井さんニュアンス)

神津会長

1、公的年金について。受給年齢を引き上げている。給与所得者の年金の支給停止がある。就労意欲の関係で政府で議論されている。

受給開始年齢についてコメントがあればおしえて欲しい。所得制限についても教えて欲しい

A1 (田近さん)アメリカでは67歳に引き上げ。カナダは65歳。カナダの支給停止的なものはあるが、在職老齢年金については分からない。

A2 (岡村さん)イギリスでは67歳。フランス64歳。ドイツ65歳。

*****

中里会長まとめ:働き方により税制の有利不利がでないようにするためにはどうすればよいのかという観点で、海外視察に行っていただきました。年金と税制は専門分野が異なるが、引き続き頑張って行こう(ニュアンス)