2022.10.15 政府税制調査会、第17回2022.10.4開催。

税目ごとの具体的な議論に入ります。今回は個人所得課税についてです。2回に分けての議論になるそうです。

所得税の現状について、財務省からの説明をメモしました~。

政府税調 → https://www.cao.go.jp/zei-cho/gijiroku/zeicho/2022/4zen17kai.html

まずは財務省からの所得税の説明。セキさんより。

次に東京大学大学院の経済学の楡井(にれい)教授からのプレゼン。(次以降の記事にて)

総務省より個人住民税について、ウエダさんの説明。(末尾に追記しました)

委員の意見(次以降の記事にて)

クリックできる目次

・財務省の説明

負担構造の在り方をメインにセッションが始まります。諸控除の議論は次回になるそう。

説得力のある公平感を考えなければ、という専門家からのご指摘があった。

1、所得税の概要 5頁

特筆するところないです。

2、所得税の財源調達機能 12頁

アメリカ・フランスは、高額所得者に追加の税負担を課しているようです。(2280万円超あたりから、純投資所得を上限)

バブル期の平成3年と比較すると財源調達機能が低下している状況にある、とのコメントあり。

3、所得税(総合課税分)の現状 16頁

14頁の国際比較については、個人所得税収はOECD諸国の平均値をやや下回る程度、個人所得税収が相対的に低い中で、代わりの負担を他の科目税収に頼らざるを得なくなっている状況です、との追加コメントがありました。(あんまり熱はない)

15頁、日本の国民負担率は国際的に見ると低め。

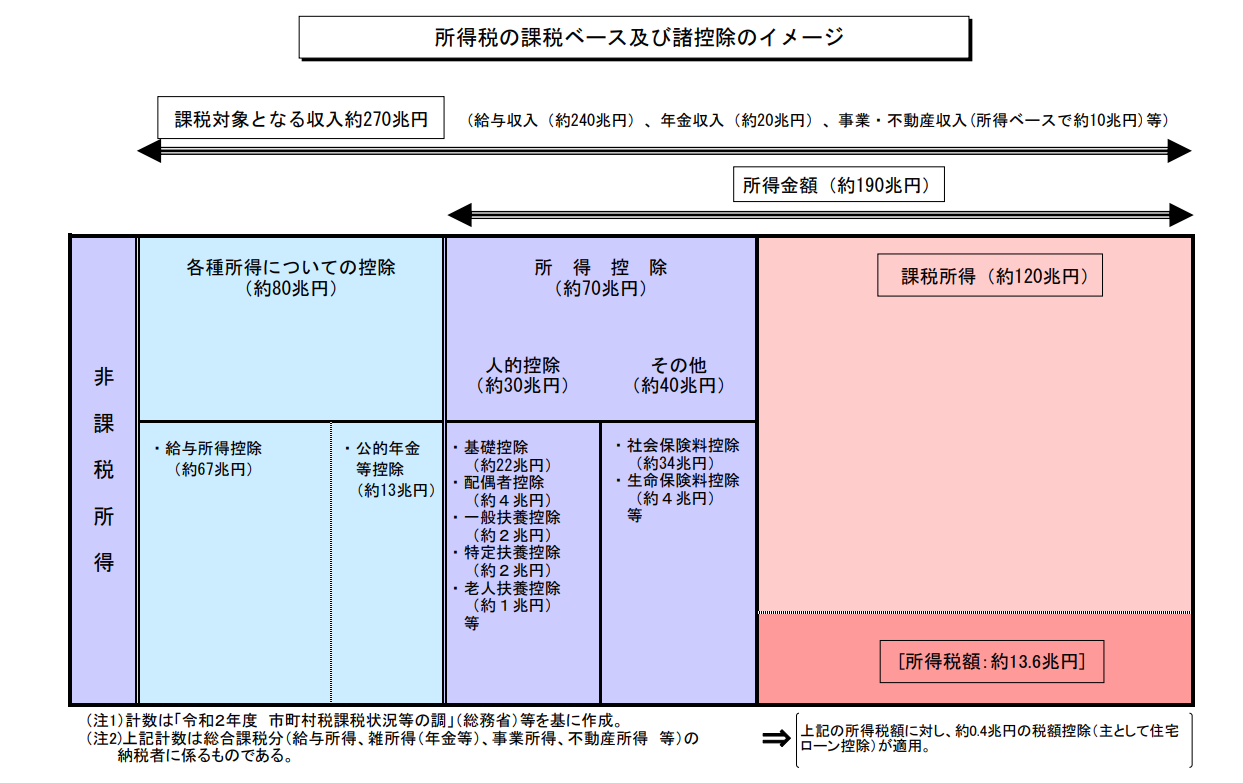

18頁、個人所得課税が分かりやすいです!

(おのでら:これは・・・・。国内全体の事業・不動産収入が給与収入の1/24と。。。出費がなくても控除される給与所得控除を一律55万円にすれば税収すぐ上がる・・・・。)

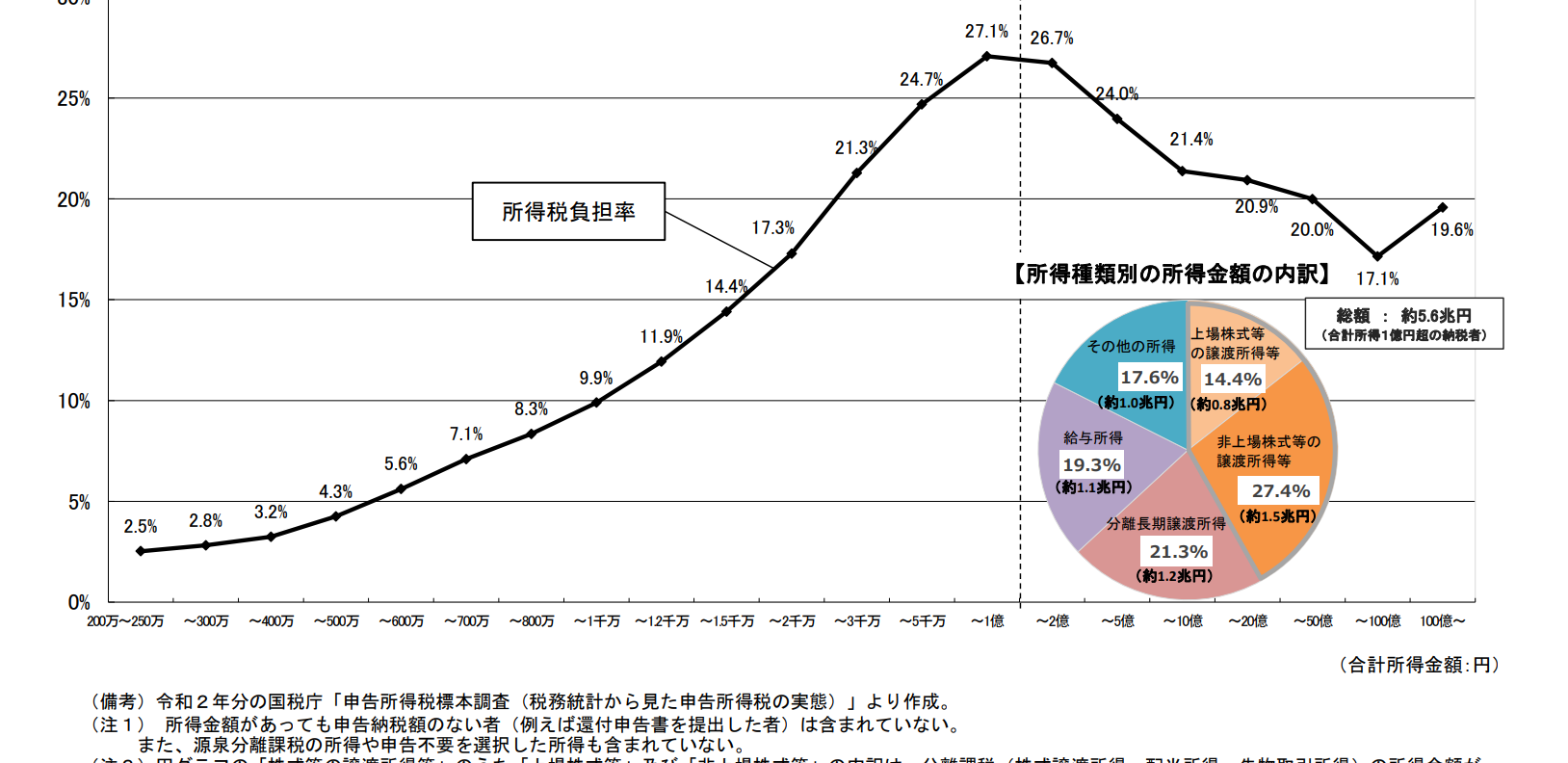

22頁、日本の60%は所得税率5%。日本の国民の80%が10%以内の税率構造になっている。最高税率は55%ほどだけども、国民の1%程度しかいないのですね~。担税力の問題なので税収よりも不公平感緩和のために超過累進税率があるのですね。国際比較すると、個人課税では日本の国民負担は低いです。(よそはよそです)

25頁、実効税率の推移。累進性の緩和が分かる資料です。限界税率は、採用した税率ことで控除額を無視しています。税負担を考慮する際には限界税率ではなく実効税率を考えるのがいいです。

このカーブ、給与収入を1000万円単位にしていまして最大で1億円の給与収入で作っている・・・・。現実的には参考にならないと思う・・・。

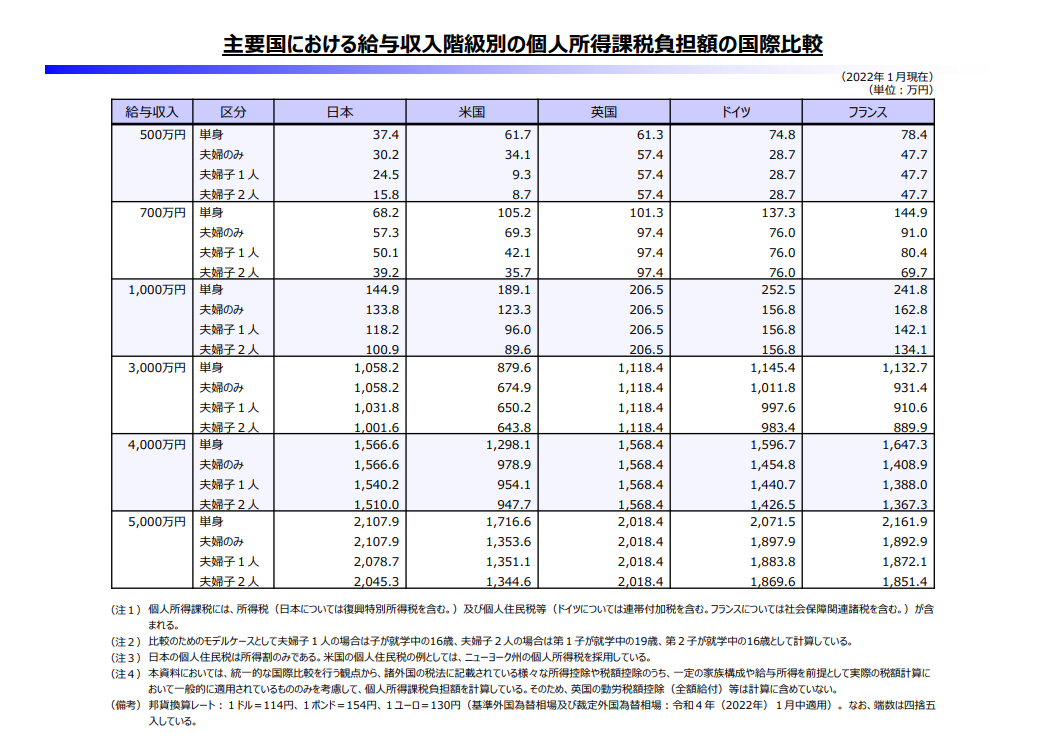

27頁を見ると、給与年収1000万円以下の方は国際比較すると国民負担が少ないわね。分かりやすいですね。

政府税調 第17回資料より

4、所得税(分離課税分も含む)の負担状況 30頁

31頁、分離課税の話になります。いわいる1億円の壁について。高額所得者(1億円の所得)からは株式譲渡益の所得が多くなる、という説明です。数字を見れば、説明はその通り。

32頁、非上場株式等の割合が高い傾向にあり、オーナーが株式売却したケースが多いことが見て取れます、とのことです。(この後の東大の先生の説明にも続く)

分離課税の構成比を(委員がリクエストするから)作成したようです。なんか大変だったのかも。ワハハ!上場株式と非上場株の譲渡益&配当課税は、1億円超の方の構成比で按分したらしい。苦肉の策だったようです。実際の構成比ではない。

33頁、国民の負担感の比較の参考資料として、所得税と社会保険料を加味したグラフを作ってくれた。その発想、いいよね!(何年か前、私も計算したことある!ドヤ)

「フリーランスや自営業の方の(ボリュームゾーンという意味だと思うが)200万円、400万円の割合と、数十億円超の超高額所得者との負担率がかけ離れていないことに対する公平感については、ご議論いただくところかと思います」のような財務省のコメントあり。うん。

確定申告と特定口座の数字と、何千万ものデータを紐づけて作った新しい取り組みだそうです。お疲れ様です。パレート指数、以前に公開研でもありましたね。分からなかったけど。

1年間の資産性所得100万円以内の者が全体の約79%。

5、NISA・スタートアップ関連 35頁

「来年の税制改正にも影響するデータ。NISA・スタートアップ関連です」とのことで、NISAは令和5年度税制改正は財務省(岸田さん)やる気ね。

積立NISAにしてほしい模様です。50代以降に資産運用を考える傾向にあるようです。ライフサイクルに応じて柔軟な投資をしやすい環境を作りたいそうです。(東京の公開研で聞いたやつ、それ!)

(おのでら:政府は、ミドル層以降は預貯金を有価証券に換えて欲しいんだ。株価を上げたいから。将来は年金を支給できなくなるから?保有の有価証券をちょいちょい売って生活費にしてくださいみたいな?そのころ、有価証券を購入する人がいるのかい?)

エンジェル税制の見直し、スタートアップ支援(意訳)を、公平感に配慮しながらの議論の参考でお示しいたしました、とのことでございます。

33.0

追記:総務省から住民税の説明があり。所得税と資料で特筆する部分がなかったので省略。資料には個人住民税の変遷のほか、地方税の概要を眺めることが出来まっす。法人二税は景気により変動がある欠点がありますわね。

預金等の利子割は、ピーク時にはなんと1.6兆円の利子割の税収があったそうです(令和2年度は325億円)。17頁に詳細があります。取り分(?)は都道府県が2/5、市町村が3/5、の配分だそうです。へー。

政府税調 第17回 個人住民税の資料 → https://www.cao.go.jp/zei-cho/content/4zen17kai3.pdf