2022.10 政府税調 第19回 令和4年10月18日開催。個人課税② 主に所得控除関連について、制度の説明です。

政府税調 第19回資料 → https://www.cao.go.jp/zei-cho/gijiroku/zeicho/2022/4zen19kai.html

今回も財務省セキ課長、総務省ウエダ課長が当番です。割り当て時間が少ないようで、早口で説明しなければならず、お疲れ様であります。(資料が充実しているから大丈夫)

クリックできる目次

・おのでらが今度を占う

働き方への中立・配偶者控除関連のカオス状態を踏まえ、所得控除を税額控除へと変えるのかなと思う。

退職金への税制優遇は減少するべきね。格差拡大しちゃうからね!

分離課税のゆるい累進課税、ありえる。分離譲渡益1億円以下は今まで通り15%、1億円超から税率アップ、といったゆるい累進になる予想!

給与所得控除や公的年金等控除から基礎控除に移行していく際、住民税への配慮を忘れると社会保障に影響が出るため考慮を忘れませんように。良い指摘!ウエダ課長ナイス。

・財務省からの説明。あらすじ

1、総19-1資料より

資料 https://www.cao.go.jp/zei-cho/content/4zen19kai1.pdf

・個人所得課税 収入と税収

年間の課税対象となる収入が270兆円。

各種所得についての控除(給与所得控除67兆円、公的年金等控除13兆円)。

所得控除(人的控除30兆円、その他控除40兆円)を適用し、

課税所得13.0兆円。所得税額13.6兆円の税収。

・働き方多様化への対応まとめ

働き方やライフコースの多様化等への対応について、これまでのまとめ。

<所得の控除を基礎控除へ>

各種所得の控除を人的控除へ寄せる税制改正を行った(給与所得控除と公的年金等控除を10万円ずつ減少し、基礎控除10万円上げた。)

所得種類と無関係に人的控除による負担調整に寄せた。

<配偶者控除・配偶者特別控除>

女性の働き方に中立な税制のために配偶者控除・配偶者特別控除を改正し103万円の壁を減らせるように税制改正を行った。逓減・消失する仕組み。

意見の収斂には至らなかったものの、配偶者控除につき、子のいる夫婦の税制について3パターンが検討された。(17頁)

税制上のいわいる103万円の壁はなくなったものの、家族手当、心理的抑制があるため、現実的にはパートの勤務調整が減っておらず、103万円の壁がなくなっていない。

<退職所得課税>

21頁以降、退職所得について、賃金の後払い・老後の生活保障の性質があるなどの過去の意見のまとめ。(給付の在り方が公平ではない)。税制上、累進緩和のために1/2、勤続年数が20年を超えると退職所得控除額が増加する。長期間の勤務が有利であるから、多様な働き方による税制上の中立性が損なわれているとの指摘があった。

(おのでら:これですね。なんか界隈で話題だった退職金課税の件は)

<勤続年数と雇用の流動化>

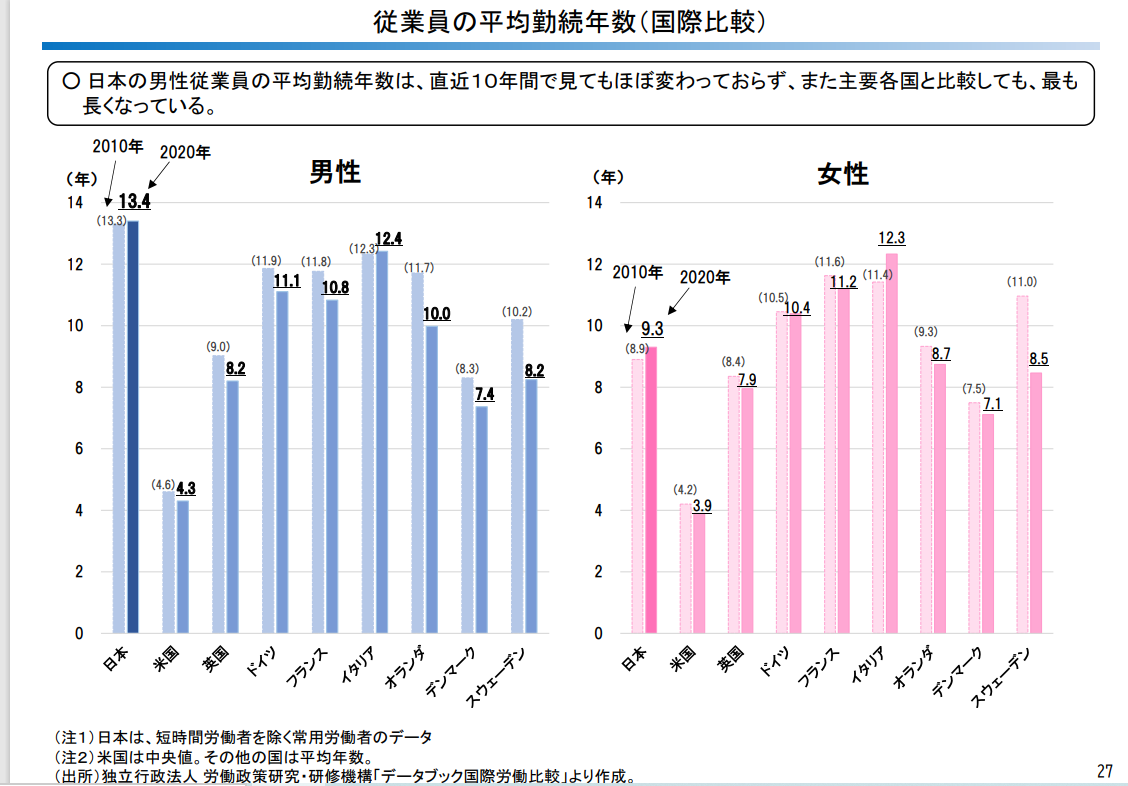

27頁、雇用の流動化の国際比較データ。

日本の男性の平均勤続年数は13年。アメリカは4年。

(おのでら:アメリカは4年!?アメリカはエリートしか雇用維持されない社会なのでしょうね。アメリカのドラマ見てると、勤め先をすぐ辞めるし)

<年金課税 EET>

31頁、私的年金について。

日本はEET。社会保険料を拠出時に控除され、給付時には公的年金等控除がある。高額所得者ほど恩恵を受けやすい仕組み。

(おのでら:とはいっても、他国も給付時に一定の控除はあります。日本の公的年金等控除の額が比較して多いんですわね。わたしは金額に応じて公的年金等控除が増加する仕組みには違和感がある)

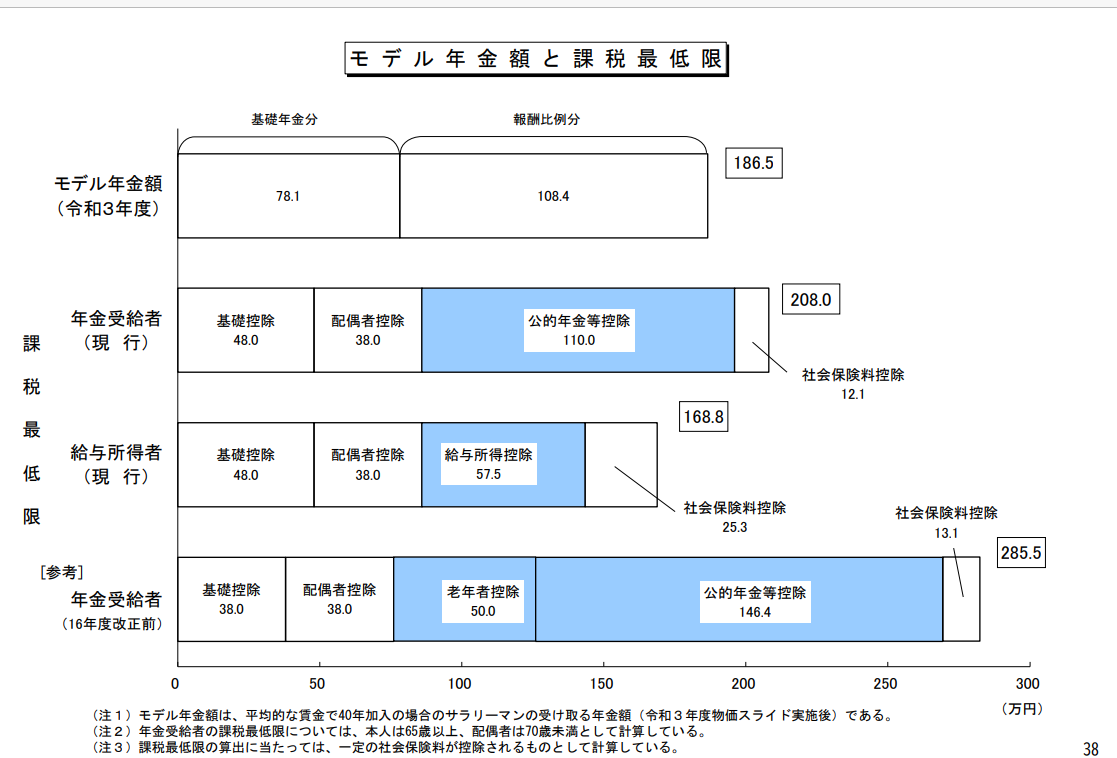

<課税最低限の資料>

38頁の課税最低限の資料。

(おのでら:分かりやすいね!しかし、年金の報酬比例部分が高いね。フリーランスは基礎部分だけだよ。配偶者控除を入れちゃってるのがイマイチだけど、妻の年金収入は公的年金等控除があるから配偶者控除の範囲内になるよね、そりゃ~パート勤務調整をするわね)

退職時に一時金で受け取れば退職金課税なので負担少なめ、年金形式で受け取ると比較して税負担が多めになる傾向にある。

(おのでら:退職金は大企業と公務員優遇制度です。事務系公務員の退職金を無くせば。)

・所得再分配機能(税額控除へ?)

40頁、所得再分配機能に係るこれまでの対応について。

担税力への配慮から、所得控除が採用されている。高所得者ほど税負担が減少する。

一方、税額控除は財政支援的な性格が強く、所得水準にかかわらず税負担軽減額が一定。

・記帳水準向上

48頁、個人事業主の記帳水準の向上。

会計ソフト技術の向上で大きな手間や費用をかけずに複式簿記による記帳・電子化が可能になっている。

(おのでら:いいえ、その認識は誤り。)

個人事業主の78%が事業収入1000万円以下。

正規の簿記による申告を促していきたい。

2、前回の意見を反映した資料

資料 総19-2 → https://www.cao.go.jp/zei-cho/content/4zen19kai2.pdf

前回、林先生からご指摘がありました、過去のデータを出来る限りまとめましたのでご報告します。

(おのでら:お疲れ様であります)

佐藤先生からの譲渡益が一時的に発生するため、平準化すべきだというご意見をふまえ、参考資料を作成しました。(累進課税だったらどうなるか、を試算したようです)

譲渡益が10億円を超える場合だと平準化する場合と平準化しない場合と乖離が減少していく。

(おのでら:平準化の計算方法が分からないな~。不動産譲渡や株式譲渡の一律税率を、分離累進にしてもいいんじゃない。1億円以下は従来通りに15%、1億円超に累進をかけるなど。)

・総務省からの説明。あらすじ

資料 総19-3 → https://www.cao.go.jp/zei-cho/content/4zen19kai3.pdf

(おのでら:前回と同じで、国税の説明とほぼ同様。所得控除は所得税と合わせずに住民税では広く負担するように設定しています!とのことです。比例税率のままがいい!ようです。)

(3) 個人住民税の課題

① 個人住民税の充実確保

個人住民税は、負担分任の性格を有するとともに、地方公共団体が少子・高齢化に伴い提供する福祉等の対人サービスなどの受益に対する負担として、対応関係が明確に認識できるものであり、このような明確化は、国・地方を通ずる行政の簡素化・効率化につながることともなります。

② 所得割の所得控除と課税最低限

所得割の所得控除及び課税最低限のあり方については、個人住民税の負担分任の性格から所得税に比較してより広い範囲の納税義務者がその負担を分かち合うべきものであるため、所得税と一致

させる必要はないと考えられます。

(上記の傍線はおのでらです)

個人住民税は、地域社会の費用を住民がその能力に応じ広く負担を分任するという性格を有することや、応益課税としての性格を明確化する観点から比例税率により課税されていることなど、その性格等を踏まえる必要がある。

(上記の傍線はおのでらです)

所得控除について、住民税では比例税率なので税額控除になっても効果は同じ。

13頁以降、住民税の非課税限度額の概要。

非課税限度額の基準は、均等割については前年の生活扶助基準額を、所得割については前年の生活保護基準額(生活扶助基準額+住宅扶助+教育扶助)を勘案して設定

16頁、住民税の非課税限度額は、社会保障に広く使われている。

社会保障制度と個人住民税制度が実質的にリンクしていることにも留意が必要である。

課税非課税の別が、社会保障制度に影響するため留意が必要。

課税限度額の制度改正の際には社会保障制度にまで影響することを検討することが必要。

(おのでら:重要な指摘ですネ)

32.20