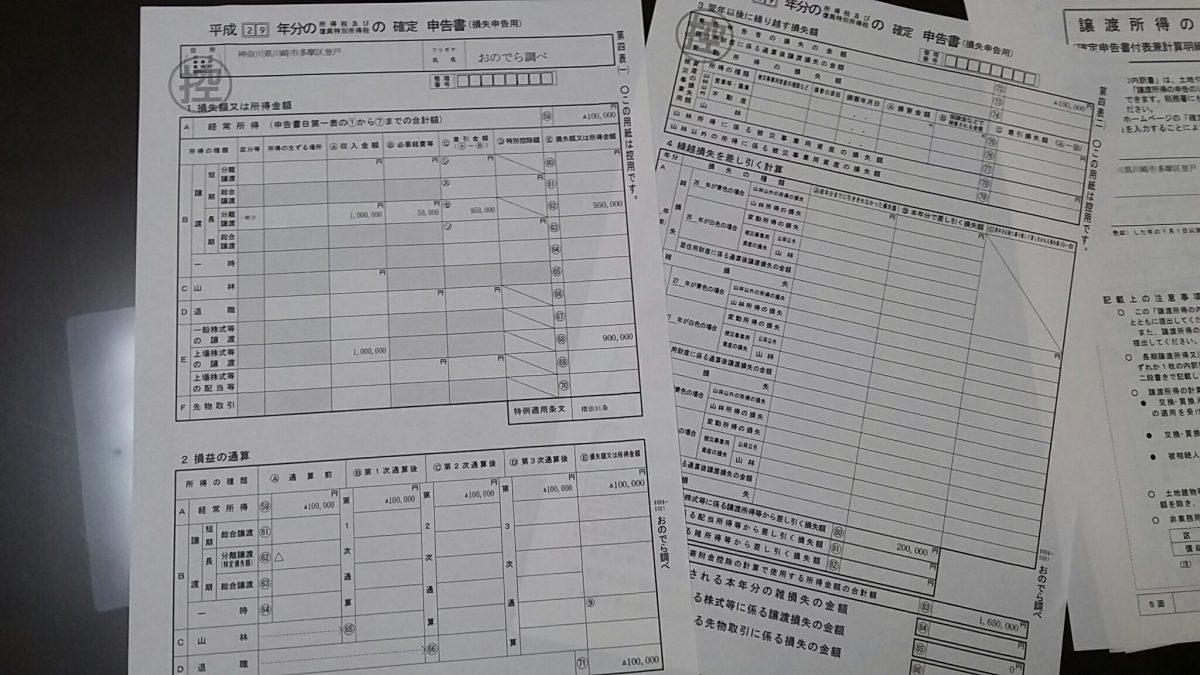

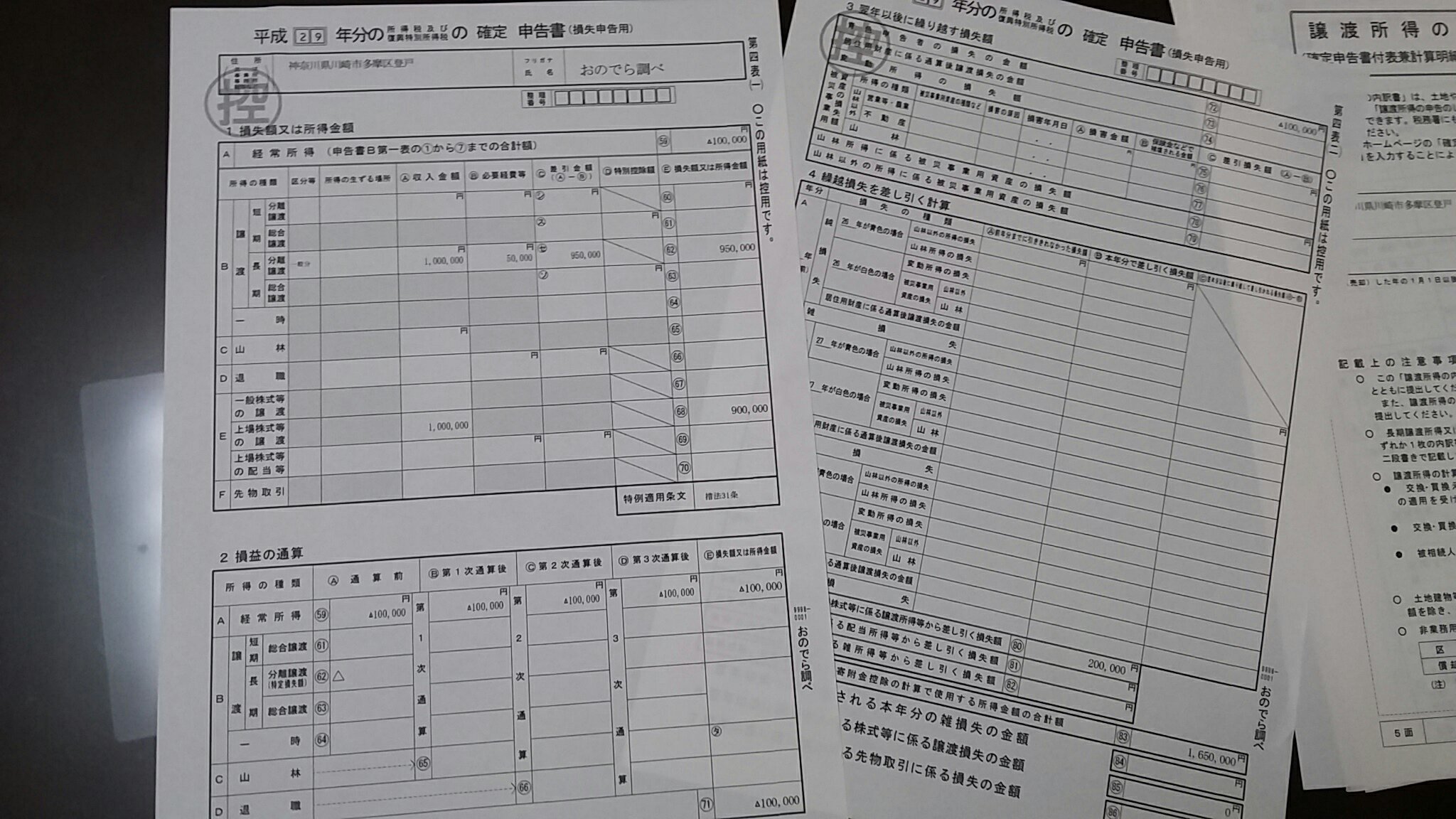

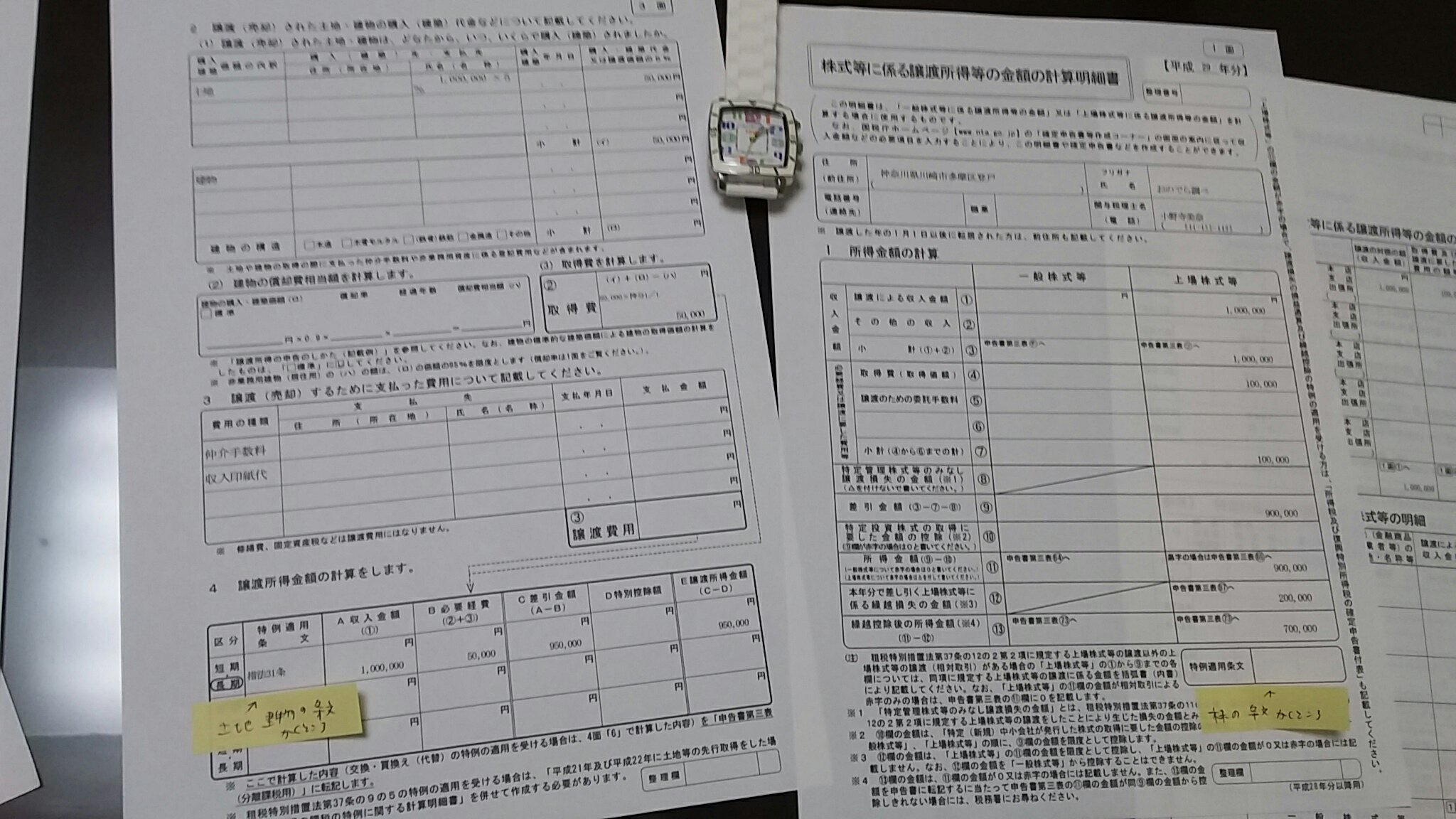

30.3.4 確定申告書には、株式やFXや土地建物などの申告内容を記載する分離課税の三表と、損失(赤字)を表す四表がある。

両方存在した場合、四表のみ作成され、三表は作成されない模様。おのでら調べ。

今回は、知り合いの税理士さんが書いたブログで「三表と四表の両方を印刷できないよね」という話題を見かけ。 → http://tamabar.hatenablog.com/entry/2018/03/02/140359

便乗するわけであります。3月4日だから3表と4表を書いとくか、という訳ではありませんです。

クリックできる目次

1、三表と四表がバッティングしたとき

フォーマルでは四表しか作成されない模様。(国税庁ソフトとJDLで試し)

実は、この話を実際に聞くのは数回あり、どーする?どーする?の話になるわけです。

あちこちで税務のヘルプにいく私ですが、個人の確定申告は様々の事情が反映されていて、なかなか奥深い。

さすが、税金の基幹税たる所得税!大好き!

今回は間接的なものも含めて3つの税務会計ソフトと国税庁の確定申告作成コーナーに関わったわ。

ところで、事業所得や不動産所得で赤字損失となった場合で、株式や土地建物の黒字があったら、という状況について考察したいと思います。

私の結論から述べると、三表なくても大丈夫で四表は必要。終わり。です。四表(一)に課税関係は集約されていると考えられるから。

今までも、

「四表だけでいいんだよ。」

「こないだも言ったけど、三表と四表は同時に出ない、申告の区分が違うんだから」

「三表が家出したって?損失申告になっただけじゃないの。」

と、トリアタマの私は何度か聞きに行き、なかなか理解しなかったよ。

他の税理士さんの中には、「四表以外にも三表も付けてあげる。だって、税務署の人に対しても分かりやすいし」派の人もいたよ。

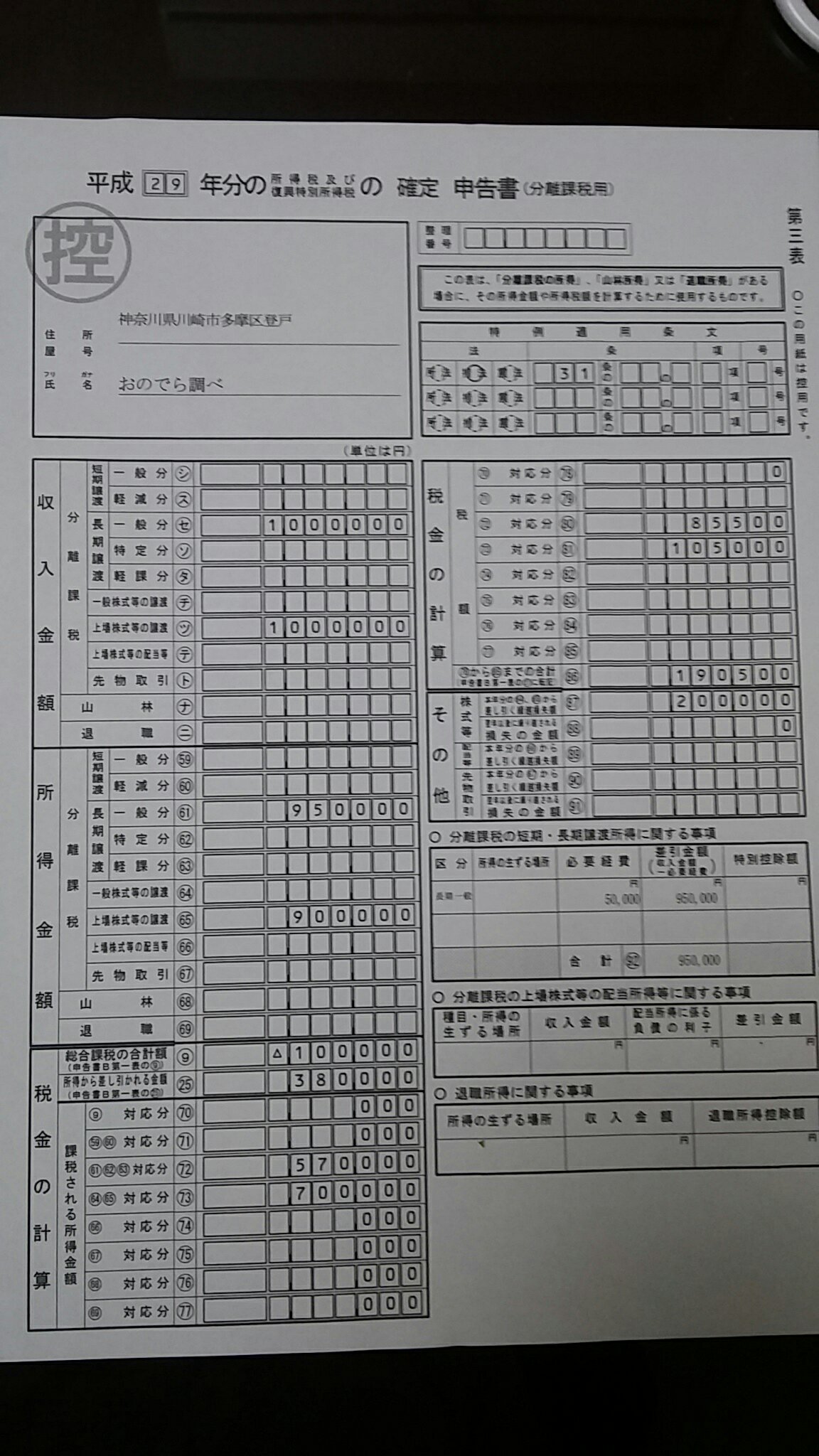

2、条文はどこへ書くのか?

三表に書いていた、分離課税の特例適用条文は、各付表や株式計算書に記載するので足りると考えているのではないか?

でもそれでは、三表に特例適用条文を記載していた意味ってなんぞやという。

通常の場合は三表に記載する「適用条文」は例えば、上場株式の売却損は「措置法37条の12の2でよろしく。」と書くわけです。

四表がある場合、四表に譲って三表が作成されないのであれば、三表に書くはずだった「適用条文」は迷子になるではないか!

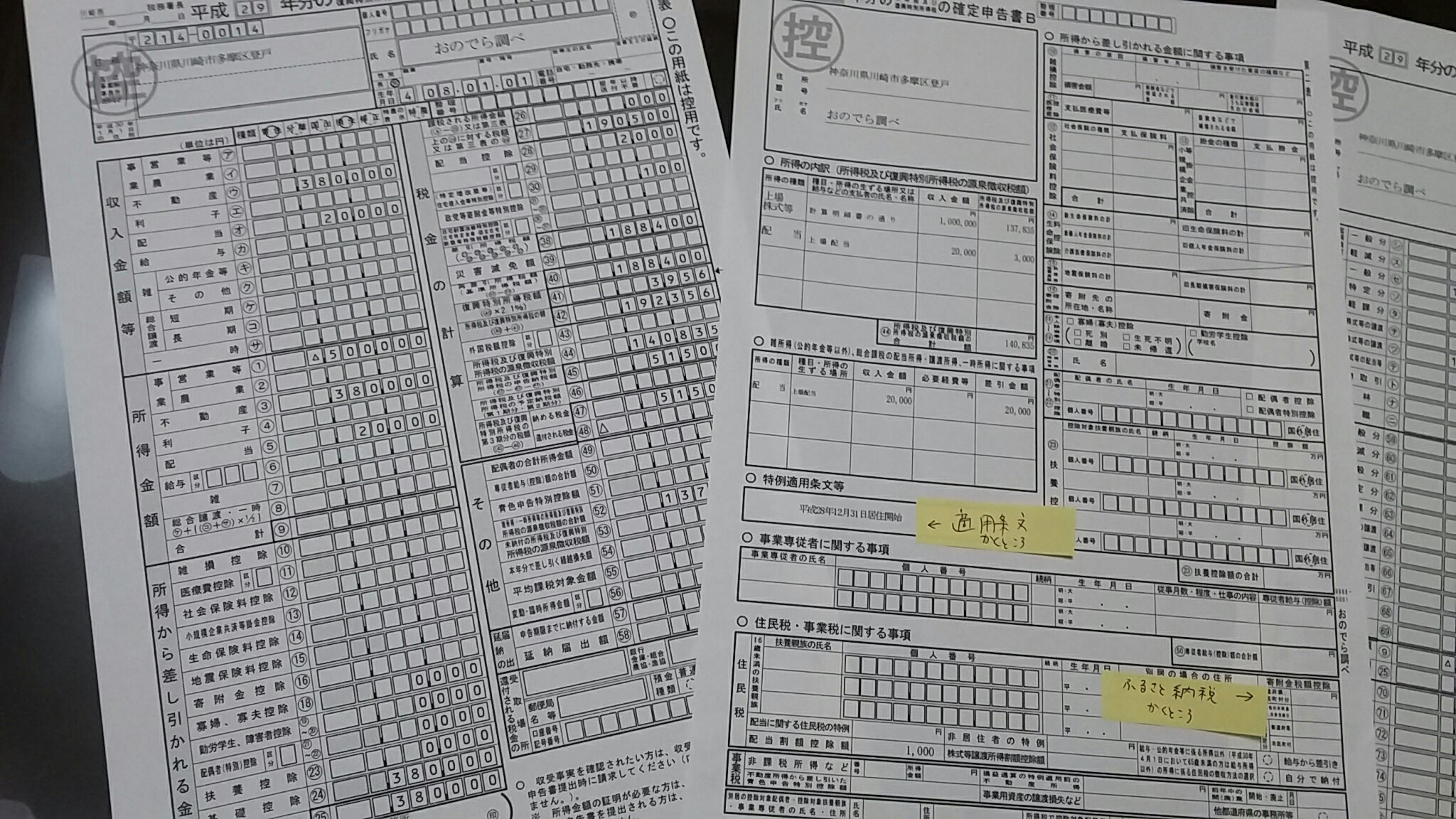

二表の源泉徴収の内訳の下の欄に書くのかな?混雑するけど、どうするの?と考えたわけ。

ここには、住宅ローン控除をうけるときは例えば「平成27年3月3日居住開始」と書くよ。

他にも、NPOなどへの寄付金の税額控除を受ける場合にもここに措置法41条18の2、などと書くよ。

(ふるさと納税は、「適用条文」のところにはなーんにも書かなくて大丈夫。住民税のところに数字を書くよ。これ超大事。)

適用条文をどこかに記載しないと心配で夜も眠れないという人(わたし!)は「二表に書いておく、欄が満員でもねじ込むんだ!」という気概があるのもよろしいのではないか?

条文の記載がなければ絶対絶対適用できないという頑固な税法もたまに存在しそうでコワイ。(普通に考えて、他の資料でバッチリ分かれば適用すべきだと思うけど、手続きを突いて裁判で負けるかも考えてしまうビビリは私だけではないと思う)

3、国税庁 確定申告書作成コーナーで答え合わせ

国税庁の確定申告書作成コーナーで試してみればいい!私ってアマタがいい!

土地建物の分離長期譲渡所得の15%は措置法31条なのだけれども、「特例」ではないのか、国税庁の確定申告作成コーナーでは条文連動が無かった。(まったく私はヒマ人か!なお、JDLは連動した)

株式の前年の譲渡損を本年の株式売却益で相殺したけど、国税庁さんもJDLも、措置法37条12の2という呪文は出てこなかった。これも、「特例」ではないのかも?

実際には、譲渡所得の付表や計算書に、適用条文は記載するところがある訳だから、三表にこだわることはないのかもしれないなぁ。

国税庁からの平成29年の株式譲渡のチェックシートには、株式譲渡損が発生した年・その翌年以後には「分離課税(三表)を作成した?」って聞いてるけど・・・ (国税庁 チェックシートより) → https://www.nta.go.jp/tokyo/topics/check/h29/pdf/16.pdf

・・・・まぁあくまでもチェックシートであり、こちらについては適用の有無まで書いていない訳だから四表がある場合であれば、三表がなくても株式譲渡損の適用はセーフでしょう。

だって、国税庁の確定申告書作成コーナーで、三表が出てこなかったし!

4、損失の際には四表は必要かと。

三表には、分離課税である株式や土地建物の収入金額と所得金額、それぞれの税額が記載されるよ。他にも、申告分離を選んだ配当も書くよね。

ところが赤字だと分離課税申告から損失申告にレベルダウンするため、分離三表がサヨナラと無くなってしまう。分離課税で税額があるのに、だ。

四表には(一)と(二)で構成されているよ。

四表(一)の方では分離課税の詳細と、総合課税の所得と分離所得との相殺などが書かれてる。

損益通算の計算書が消えてしまうのも、四表(一)でざっくりと記載されるからなのではないかな~。

四表(二)には、前年以前や来年以降に繰越す、損失金額、つまり赤字の貯金が書かれてる。

最初に紹介したブログにも記載がある通り、赤字の貯金である青色申告者の繰越控除は所得税法70条。

こちらを読む限りでは「四表つけないとダメ」とは書いておらず、確定申告書を連続して提出せよと書いてある。

(国税庁HPより)申告書の記載要領 → https://www.nta.go.jp/tetsuzuki/shinkoku/shotoku/kisairei2017/kisaiyoryo/02.htm

5、純損失の繰越控除の記載、どこまで?

うーん、やはり四表はつけるのでは?繰り越す損失額が行方不明になると困る。

確定申告書の一表には、54「本年分で差し引く繰越損失額」があるけど、前年以前の損失額は四表がないと分からないよね。

課税庁は分かるから、四表の付け忘れがあっても確定申告書が提出してあれば繰越控除は受けられそうでは?連続して確定申告書と決算書を追えば、繰越損失額は分かるし。

・・・という不安定な事態になるので、四表はつけるべきだと私は思うわ!

けど、手書きなどでウッカリ四表を付け忘れた時でも、(弥生とかでチェックマーク忘れるとか)諦めることはないかも!しれないよ!

純損失の繰越控除では、赤字を使い切りの最終年は、四表が出なかった覚えがあり、結構な時間、「どどどどこかのボタンを押し忘れているぅ」と格闘するも、同僚に「何やってんの?最終年は損失がないんだから、四表はない」とあっさり教えてもらい終わった。

6、分離課税の税率と税額の記載

損失申告となったため、分離課税の三表が消えてしまった場合には、分離課税の税額がそれぞれぱっと見で分からないことになって不便ね。

あと、所得控除が一見ガン無視されているのも切ない。(税額計算上は考慮されているけど、電卓叩かないと分からないというスパルタ)

四表の(一)に集約するという仕様なのかな。税理士が見れば即座に数字など分かるでしょうという課税庁からのメッセージなんだろうかっ!

チャンスかピンチか!?

なお、居住用の軽減税率10%などの適用は、「特例適用条文」を読めば分かるでしょ、という建てつけになっているのかもしれない。

きびしぃ~。